Wiekszosc graczy Forex prawdopodobnie zgodzi sie z tym, ze najtrudniejsza rzecza w Forex jest wyznaczanie stop lossów i poziomów take profit. Duza czesc nauki o tradingu oraz udostepnianych poczatkujacym traderom materialów skupia sie na tym, jak wyznaczyc najlepsze miejsce na wejscie w pozycje. Postawmy sprawe jasno: wejscie w pozycje jest bardzo wazne, ale porzadne zarzadzanie tradami – tzn. prawidlowe ustawianie stop lossów oraz poziomów take profit – jest tak samo znaczace. Mozna miec racje co do wejsc, a i tak ostatecznie stracic pieniadze. Powiedzmy, ze posiadasz dobra strategie wejsciowa. Jak najlepiej ja wykorzystac? Czy istnieje lepsza, bardziej dynamiczna metoda od zwyczajnego ustawiania stop lossów i poziomów take profit, bez dalszej ingerencji? Istnieje, lecz potrafi byc trudna, gdyz metody typu “ustaw i zapomnij” psychiczne sa latwiejsze do wykonania.

Ruchomy Stop Loss

Dobra rada jest zawsze grac ze sztywnym stop lossem, tzn. takim, który jest dostepny na platformie Twojego brokera, chyba ze handlujesz bardzo malymi pozycjami. To jest zasadnicza czesc kontrolowania ryzyka podczas grania na Forex.

Stop loss moze byc ruchomy, aby zablokowac zyski przy pomyslnie rozwijajacej sie transakcji. Stop loss powinien byc tylko przesuwany w celu uciecia strat lub w celu zabezpieczenia zysków. W ten sposób, pomyslny trade ostatecznie przyniesie jakis zysk. Jest to takze dobry sposób na pozwolenie transakcji umrzec smiercia “naturalna”, zamiast podazac za zyskami, które bardzo trudno jest przewidziec.

Jednym przykladem ruchomego stop lossa jest tak zwany trailing stop. Moze on byc umieszczony na poszczególnej liczbie pipsów lub moze bazowac na jakims obliczeniu sredniej zmiennosci. Ta ostatnia jest zdecydowanie lepsza opcja.

Innym przykladem jest regularne dostosowanie poziomu stop loss, zeby znajdowal sie tuz nad glównymi szczytami, dolkami, lub innymi technicznymi wskaznikami. Piekno tej metody lezy w tym, ze trade pozostaje przy zyciu tak dlugo, jak jest pomyslny. Kiedy pozycja dluga zaczyna wybijac sie w dól, przez kluczowe poziomy wsparcia, zostaje osiagniety tego typu stop, konczac transakcje. Dzieki tej metodzie wygrywajace trady pozostaja otwarte, a przegrywajace sa ucinane.

Nalezy zadac pytanie, po co w ogóle uzywac zlecen take profit grajac na Forex. Wielu traderów lubi ich uzywac, zamiast przesuwania stopów w góre i pozwalania transakcji skonczyc sie w ten sposób, z prostego powodu, ze ta druga metoda oznacza, iz zawsze musisz zrezygnowac z pewnego zmiennego zysku. Ale po co ucinac wygrywajaca transakcje? Moze Ci sie wydawac, ze cena osiagnie poziom X, ale co jesli cena minie ten poziom i dalej bedzie wzrastala pelna para? Jesli zrobisz liste Twoich ostatnich stu transakcji, gwarantuje Tobie, ze zobaczysz tam transakcje, które mogly Tobie przyniesc o wiele wieksze zyski, gdybys wtedy uzyl jakiegos rodzaju trailing stop. Byloby to o wiele bardziej skuteczne niz jakiekolwiek zlecenie take profit. Oczywiscie, jesli w Twoim stylu jest trading bardzo krótkoterminowy, zlecenia take profit sa bardziej sensowne. Jesli jednak próbujesz utrzymac wygrywajaca transakcje przez pare dni, tygodni, lub nawet miesiecy, czy zlecenia take profit faktycznie daja Tobie jakiekolwiek korzysci?

Istnieje ewentualny kompromis. Mozesz wyznaczyc ruchome poziomy take profit z daleka od aktualnej ceny, w miejscach, które moga byc osiagniete przez, na przyklad, nagly skok cenowy spowodowany jakimis wiadomosciami. Tym sposobem osiagasz fajny zysk, a gdy skok juz sie odwróci, bedziesz mógl znowu wejsc przy lepszej cenie. Jest to najbardziej rozsadne wykorzystanie sztywnych zlecen take profit w ramach nie-scalpingowych styli handlowych.

Mozesz takze zastosowac miekkie poziomy take profit, jesli widzisz, ze cena kreuje dobra, dluga swiece “szczytowa”. Czesto bywaja to dobre miejsca dla szybkich wyjsc i ponownych wejsc, wedlug powyzszego opisu. Uprzedzam jednak, ze ta taktyka wymaga prawdziwych umiejetnosci i doswiadczenia w handlu na Forex, i nie jest wlasciwa droga dla nowicjuszy.

Trading “Darwinistyczny”

Teoria Ewolucji Karola Darwina sugeruje, ze najlepiej przystosowane jednostki wsród danego gatunku beda mialy najwieksze prawdopodobienstwo przetrwania. Wszyscy tego juz doswiadczylismy sadzac rosliny w ogrodzie. Zazwyczaj z tych sadzonek, które wygladaja na najsilniejsze i najwieksze, ostatecznie wyrastaja najlepsze egzemplarze. Fachowi ogrodnicy wyciagaja z ziemi chore i slabe rosliny, pozostawiajac te silne, aby dalej rosly, po czym zbieraja je w chwili, gdy zaczynaja umierac. Zyskowny “Trading Darwinistyczny” na rynku Forex osiaga sie w ten sam sposób, stosujac polaczenie sztywnych i ruchomych zlecen stop loss / take profit, aby nimi doskonalic przycinanie i zbiór – ucinajac przegranych, a wygranym pozwalajac sie rozwijac. Jesli sie nad tym zastanowic, stop loss, który przynosi zysk, wlasciwie mozna nazwac zleceniem take profit.

W tradingu Darwinistycznym, najsilniejsze trady pozostaja przy zyciu, a najslabsze zostaja usmiercane.

Studium Przypadku

Na konkretnym przypadku mozemy zademonstrowac, jak mozna poprawic wyniki przy pomocy latwo wymiernych technik “tradingu Darwinistycznego”, opierajac sie na danych pary walutowej EUR/USD z ostatnich trzech lat.*

Obrano pozycje dlugie, gdy szybka wykladnicza srednia kroczaca przeciela wolna, prosta srednia kroczaca na wykresie jednogodzinnym, przy czym wszystkie dluzsze przedzialy czasowe takze sie pokrywaly (az do i wlacznie z przedzialem czasowym tygodniowym). Wstepny sztywny stop równy 20-dniowej Average True Range (sredniej zakresów ceny) zostal umieszczony.

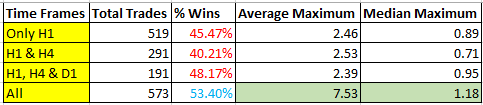

Wyniki weryfikacji byly bardzo pozytywne: z lacznej liczby 573 transakcji, 53,40% tradów osiagnely zyski równe sztywnemu stop lossowi, a 25,65% tradów osiagnelo zyski równe pieciokrotnemu sztywnemu stop lossowi, zanim osiagnely sztywny stop loss. Te wyniki wyraznie pokazuja, dlaczego tak zyskowne jest utrzymywanie wygrywajacych pozycji.

Teraz spójrzmy na to, ile transakcji wykazywalo zyski dwie godziny po otwarciu. Jedynie 48,31% tradów naleza do tej kategorii. Kiedy jednak spojrzymy na wszystkie trady, które ostatecznie osiagnely zyski równe pieciokrotnemu stop lossowi, widzimy, ze 57,44% tych tradów przynosily zyski 2 godziny po otwarciu pozycji. Pieciokrotnosc sredniej zakresów ceny to o wiele dalej od sredniowazonej zmiennosci dwóch godzin, z czego wynika, ze pewna role odgrywa czynnik momentum.

Rzeczywiscie mozna to pokazac w jeszcze prostszy sposób analizujac wyniki transakcji podjetych, kiedy dluzsze przedzialy czasowe nie pokazywaly tego samego momentum:

Zwróc uwage na to, ze wyniki ogólnie sie pogarszaja, im mniej dlugich przedzialów czasowych pokazuje to samo momentum. Z tego wyraznie wynika, ze jesli para walutowa silnie poruszala sie w jednym kierunku przez kilka tygodni, statystycznie najbardziej prawdopodobne jest to, ze dalej bedzie sie poruszala w tym kierunku.