Wielu ludzi zaczyna handel walutami, akcjami, towarami lub innymi instrumentami finansowymi w nadziei, że przy pewnym ryzyku zarobią pieniądze i zgromadzą kapitał. Bardzo często rozczarowani są wynikami i zastanawiają się, jak grać na Forex osiągając z tego zyski. Jest to możliwe, pod warunkiem, że odrobisz lekcje przygotowując dobry plan i trzymając się go. To może znacznie zwiększyć Twoje szanse. Wymaga to jednak cierpliwości i, co najważniejsze, silnych nerwów. W tym artykule wytłumaczę, co musisz wziąć pod uwagę kreując plan zrobienia z początkowego depozytu 10 000 $ – 1 milion $, i w jaki sposób możesz zwiększyć szansę osiągnięcia tego właśnie celu. Krótko mówiąc: jak zostać zyskownym traderem Forex.

Ile Czasu Potrzeba, aby Zarobić 1 Milion $?

Najlepszym początkiem to zrozumienie tego, że na osiągnięcie tego celu potrzebujesz rozsądny okres czasu, i to nie tylko z powodów oczywistych. Na przykład, zrobienie 1 miliona $ z 10 000 $ wymaga ogólnego wzrostu w wysokości 9900%, nie uwzględniając takich spraw jak opodatkowanie jakichkolwiek zysków. Dla każdego tradera, osiągnięcie takiego kosmicznie pozytywnego wyniku rocznego jest gigantycznym celem, ale takich właśnie wyników potrzebowałbyś, żeby zarobić 1 milion $ w ciągu jednego roku. Jeśli natomiast pozwoliłbyś sobie na okres czasu 10 lat, co roku inwestując swoje wygrane z poprzednich lat, musiałbyś “zaledwie” osiągnąć 58,49% każdego roku. Jest to nadal trudne, ale nie jest to zupełnie nierealistyczny roczny zysk, podejmując pewnego ryzyka. Jeśli zostaniesz zyskownym traderem Forex, owszem będziesz w stanie osiągnąć roczne zyski tej wielkości. Ważne jest, abyś pozwolił swoim zyskom rosnąć. Potęgowanie zysków jest niezbędne, aby Twoje zyski mogły się zwiększać gwałtownie. Musisz brać to pod uwagę kreując swoje strategie inwestycyjne, podstawy zarządzania funduszami oraz metody zarządzania ryzykiem.

Drugi element czasowy, który jest powszechnie mniej znany, wynika z tego, że nie sposób osiągnąć rzeczywiście wielkie zyski na rynku, jeśli warunki rynkowe Tobie nie sprzyjają. Na przykład, kupując akcje, będziesz potrzebował dużego, silnego wzrostu giełdowego, niezależnie od tego, jak dobrze wybrałeś akcje i jakie sprytne wybrałeś wejścia na rynek. Zauważ, że im dłużej pozwalasz sobie na inwestowanie na giełdzie Forex, tym większa jest szansa, że złapiesz te warunki rynkowe, które będą Tobie potrzebne, aby zarobić pieniądze.

Podstawy Zarządzania Funduszami

W innym artykule przedstawiłem parę istotnych podstaw zarządzania funduszami, omawiając bardzo ważną kwestię: jak zdecydować, ile pieniędzy zaryzykować na każdej transakcji. W tamtym artykule doszedłem do konkluzji, że z reguły zaleca się korzystanie z metody zarządzania ryzykiem, według której przy każdej transakcji ryzykujesz pewien odsetek swoich funduszy. Chodzi przede wszystkim o to, żeby chronić swoje konto. Aczkolwiek, gwałtowny wzrost konta wymaga bardziej agresywnego zarządzania funduszami i strategii zarządzania ryzykiem, jak na przykład ryzykowanie stałej kwoty przy każdej transakcji, niezależnie od ostatnich wyników oraz wartości Twojego konta. Co jakiś czas, gdy konto już się znacznie zwiększyło, można odpowiednio dostosować obliczenie i podwyższyć ryzykowaną kwotę. Może to pomóc w szybszym odbudowaniu konta po serii przegranych, pod warunkiem, że nie były one zbyt zgubne.

Pamiętaj, że Twoje zasady zarządzania pieniędzmi muszą być spójne z Twoją strategią inwestycyjną, a dokładniej: z jej metodą decydowania o tym, kiedy zgarniać zyski.

Wspaniałe Strategie Inwestycyjne

Ważne jest, abyś korzystał z solidnych strategii handlowych, którymi można osiągnąć wspaniałe wyniki. Przyjmij długoterminowy punkt widzenia i nie martw się tym, że po drodze przytrafią się Tobie nieuniknione straty. Najbardziej Tobie potrzebne jest połączenie czegoś, co przynosi małe, lecz stałe zyski, z czymś, co od czasu do czasu przyniesie Tobie wielki zysk. Jest tak dlatego, że co prawda potrzebujesz czasem dużych wygranych, ale też musisz dbać o to, aby Twój kapitał nie zmniejszał się zbyt gwałtownie. Najlepiej to osiągniesz korzystając ze strategii podążania za trendem, jak i strategii tak zwanego range tradingu.

Jeśli jesteś bardzo dobrym traderem, możesz to osiągnąć dokonując własnych decyzji inwestycyjnych, i implementując je. Pamiętaj jednak, że budując swój kapitał, lepiej korzystać z metod, które nie są zbyt wybredne, gdyż ważna jest pewna regularność: skupienie się na samych świecach, na przykład, może nie być adekwatne. Nie ma jednak wątpliwości co do tego, że większości traderom, a szczególnie początkującym, mogą służyć automatyczne systemy transakcyjne, tak samo jak samodzielne rezygnowanie z transakcji, która pasuje do wszystkich kryteriów, ale wygląda naprawdę niekorzystnie, lub decyzja o tym, kiedy zgarnąć zyski.

Wejścia w Strategii Podążania za Trendem

Aby osiągnąć duże, a zarazem łatwe wygrane, potrzebny jest jakiś element podążania za trendem. Najlepszym sposobem określenia, jakie pary walutowe pójdą w górę czy w dół, to wyznaczyć, jakie pary wykazują wyższe lub niższe ceny niż zarówno miesiąc jak i trzy miesiące temu. Zdradzę mały sekret: w ciągu ostatnich paru lat, USD, i w mniejszym stopniu Euro, pokazywały silniejszy i bardziej stały trend niż jakakolwiek inna waluta. Może tak być z powodów podstawowych, lub alternatywnie dlatego, że globalne waluty rezerwowe wykazują skłonność do stałych trendów.

Handel w kierunku ruchu 3-miesięcznego daje pozytywną przewagę. W takiej strategii najlepiej wchodzić nie na wybiciach lub pullbackach (małych korektach ruchu), lecz na pullbackach, które już zaczęły mocno poruszać się z powrotem zgodnie z kierunkiem trendu. Nie próbuj kupować tanio lub bezpośrednio na nowym szczycie. W porządku jest, jeśli cena rozwija się tak samo na wszystkich przedziałach czasowych, od przedziału godzinnego wzwyż.

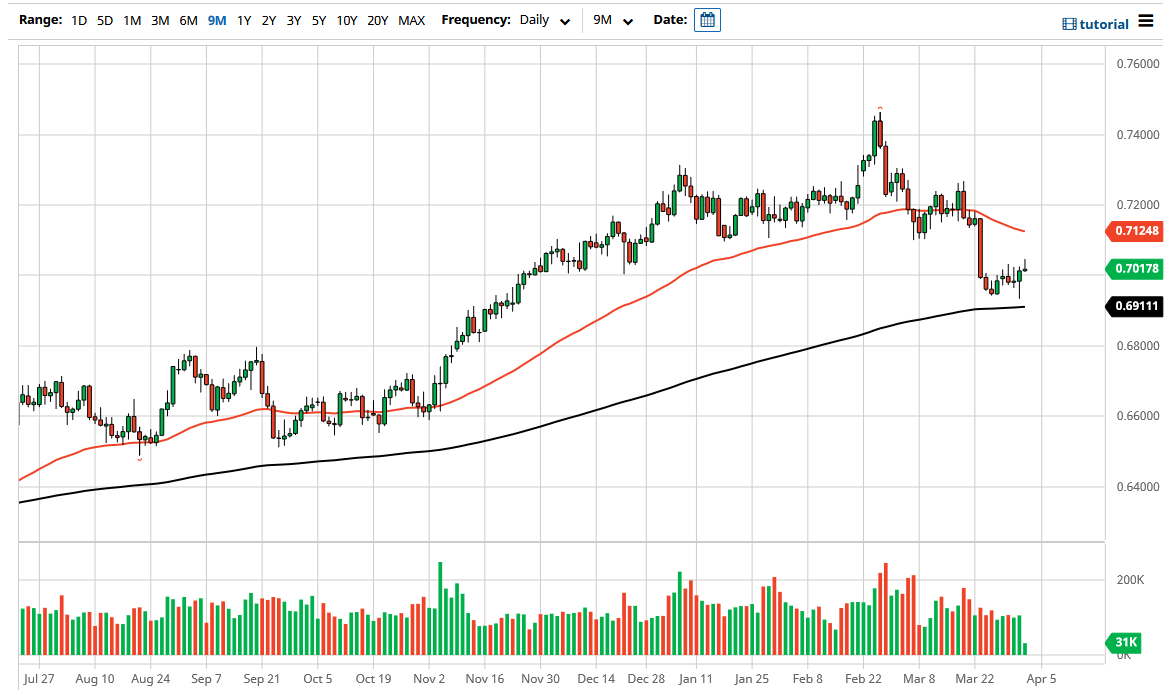

Na przykład, strategia, według której otwiera się pozycję długą tam, gdzie szybka wykładnicza średniej kroczącej (EMA) przecina wolniejszą prostą średnią kroczącą (SMA), przy czym cena znajduje się powyżej długoterminowych prostych średnich kroczących – wszystko to filtrowane jest według ceny, będącej powyżej poziomów sprzed jednego oraz sprzed trzech miesięcy – doprowadzi do przewagi na wszystkich głównych parach z USD na przestrzeni ostatnich 15 lat, z wyjątkiem pary USD/CHF.

Kolejny ewentualny filtr to “najlepsze momentum”. Handlujesz tylko tymi walutami (powiedzmy, pięcioma lub sześcioma), które wykazały największy ruch w ciągu ostatnich trzech miesięcy.

Poziomy Stop Loss w Strategii Podążania za Trendem

Stop lossy najlepiej są umieszczane jako funkcja zmienności, tj. jako tak zwana średnia zakresów ceny (Average True Range – ATR) ostatnich X dni. Zazwyczaj stosuje się ATR minionych 20 dni. Możesz stosować wszystko od połowy ATR do trzykroci ATR (ta ostatnia jest tradycyjnie stosowaną wartością). Na Forex natomiast, trzykroć jest zbyt duża, by złapać coś oprócz największych trendów. ATR jest prawdopodobnie lepszym pomiarem, lecz czy zastosujesz połowę, całość, półtora – w rezultacie raczej i tak wszystko się wyrówna. Najważniejsze jest to, aby być konsekwentnym.

Take Profit / Zamknięcia Pozycji w Strategii Podążającej za Trendem

Zamykanie pozycji jest bardziej problematycznym tematem. Jest kilka opcji:

Trailing stop loss / trailing take profit

Powoli przesuwać stop lossy i pozwolić wszystkim zyskownym transakcjom zakończyć się, gdy stop lossy zostają osiągnięte. Z poziomów wsparcia i oporu korzystać można wedle uznania, lub przykładowo według szczytu / dołka ostatnich X dni. W ten sposób, zyskowne transakcje pozostają otwarte, nie kończąc przedwcześnie.

Przesuwać stop loss do punktu breakeven. Tym sposobem można chronić się przed niepotrzebnymi stratami, lecz trzeba być ekstremalnie uważnym, gdyż przesunięcie stop lossa do punktu breakeven zbyt szybko spowoduje, że z pomyślnych tradów wyjdzie się za wcześnie, zanim one tak naprawdę się rozwiną. Bardzo częstym zjawiskiem jest, że cena retestuje powszechną strefę wejść, zanim się rozpędzi. Jeśli przesuniesz stop loss do breakeven, najlepiej zrobić to po określonym okresie czasu (nie mniej niż 48 godzin), lub po tym, jak został osiągnięty zmienny zysk.

Wyjścia na podstawie określonego czasu sprawdzają się wyjątkowo dobrze, szczególnie przy skalowaniu. Na przykład, częściowo zgarnij zyski miesiąc od wejścia, 3 miesiące, 6 miesięcy, itd. Ta metoda też może pomóc ograniczyć straty, kiedy cena znajduje się poniżej poziomu wejścia po 48 godzinach, ale jeszcze nie osiągnęła stop loss.

Inne Uwagi Dotyczące Trend Tradingu

Dobrze jest mieć maksymalną ilość transakcji otwartych równocześnie, przy których walutowy podążają w jednakowym kierunku. Może to co prawda ograniczyć łączny zysk, ale z drugiej strony może pomóc Tobie również w osiąganiu zysków, gdyż:

Kiedy na rynku mało się dzieje, nie będziesz zawierał transakcji przy każdym nieznaczącym zwrocie cen.

Ogranicza maksymalną kwotę, którą mógłbyś stracić w przypadku większego odwrócenia trendu i/albo dzikich warunków rynkowych.

Trend Trading potrafi być trudny z punktu psychologicznego. Musisz być przygotowany na to, aby spokojnie czekać, mając nadzieję, że zyskowne trady będą rosły – nie panikując i nie zgarniając zysków przedwcześnie. Musisz w dodatku działać dalej nawet wtedy, kiedy przechodzisz przez serię przegranych, która może w Tobie wzbudzić wątpliwości co do Twojej strategii.

Wejścia w Strategii Range Trading

Strategia typu Range Trading jest dobra, aby osiągać stałe zyski, w nadziei, że dzięki nim wyrówna się serie przegranych, przez które przechodzą strategie podążania za trendem.

Wiemy już, że USD i EUR tendencyjnie mają silne trendy, więc warto stosować tej strategii tylko z takimi parami krzyżowymi, które nie są EUR, a na pewno nie USD.

Te pary krzyżowe mają tendencję do powracania do średniej, szczególnie w trybie cotygodniowym. Dlatego dobry sygnał wejścia może wynikać z silnego ruchu tygodniowego w górę lub w dół, przy czym zakres jest przynajmniej 1,5 razy większy od średniej zakresów ceny z ostatnich 4 tygodni. Zazwyczaj dobrym pomysłem jest wchodzenie w transakcje w kolejnym tygodniu, handlując w przeciwnym kierunku.

Poniżej podaję przykład wejścia w pozycję długą, pokazując wykres godzinowy, gdzie 5-okresowa EMA przecina 10-okresową SMA, przy czym cena znajduje się powyżej 40-, 240- oraz 1200-okresowej prostej średniej kroczącej. Punkty wejścia są zaznaczone:

Poziomy Stop Loss w Strategii Podążania za Trendem

Jest kilka opcji. Po pierwsze, możesz zwyczajne wejść w transakcję na początku następnego tygodnia, ze stop lossem na poziomie X razy ATR czterech tygodni, lub jakiejś innej wielokrotności. Alternatywnie, możesz spróbować wejść po tym, jak warunki wyprzedania lub wykupienia zmienią kierunek na pożądany.

Take Profit / Metody Wyjścia w Strategii Podążania za Trendem

Wyjścia określone czasowo w tym kontekście tendencyjnie najlepiej się sprawdzają. Zwyczajnie zamknij jakąkolwiek otwartą pozycję pod koniec tygodnia, gdyż strategia ta jest oparta na powrocie do średniej tygodniowej.

Możesz w tym miejscu dodać swoje własne spojrzenie na czynniki ekonomiczne jako filtr, ewentualnie odrobinę podwyższając wielkość wejść w pozycje, które podążają w tym samym kierunku co Twoja ogólna prognoza. Na przykład, wykazano, że waluty o wyższej stopie oprocentowania tendencyjnie wzmacniają się w stosunku do walut z niższym oprocentowaniem, przynajmniej w perspektywie krótkookresowej.

Testowanie na Cenach Historycznych (Back Testing)

Zanim zobowiążesz się do podjęcia długoterminowej strategii budowania kapitału, zweryfikuj historycznie strategie, z których chcesz korzystać. Nie sądź jednak, że przeszłość podpowie Tobie, jaka dokładnie będzie przyszłość. Celem takiej weryfikacji jest zbadanie możliwości różnych scenariuszy. Jeśli przykładowo badasz ostatnie 15 lat danych historycznych, możesz wyciągnąć z tego parę tysięcy hipotetycznych lat wyników, i stwierdzić, że masz X% szans zarobienia średnio Y% rocznie.

Istotne jest, żebyś wiedział, jakie były najgorsze wyniki przez długi okres czasu. Możesz wykorzystać to jako margines bezpieczeństwa, i zaplanować ryzyko na każdej transakcji (Twoja metoda zarządzania ryzykiem) na podstawie tych statystyk. Możesz to także wykorzystać jako przewodnik po tym, czego możesz się spodziewać w przyszłości.

Testowanie na Bieżących Cenach (Forward Testing)

Upewnij się, że przy back testingu ominiesz ostatni rok lub dwa ostatnie lata. Potem, doszlifuj strategię i przetestuj ją na danych z tego ostatniego roku lub dwóch lat. Jeśli wyniki okażą się diametralnie odmienne od tego, co wykazał Twój back testing, sugeruje to, że Twoja strategia jest za bardzo zoptymalizowana.

Konkluzja

To wszystko może wydawać się ogromnym wysiłkiem, jednak jeśli planujesz zarobić pieniądze ryzykując swoje oszczędności, to może okazać się najważniejszym finansowym posunięciem w Twoim życiu. Będziesz musiał mieć pewność, że Twój plan inwestycyjny faktycznie działa, inaczej Twoje wątpliwości ewentualnie skłonią Cię do poddania się podczas serii przegranych. Na świecie Forex ostatecznie wygrywają ci traderzy, którzy odrabiają swoje lekcje. Większą część tych testów możesz dokonać w programie Excel. Może warto zapłacić programiście paręset złotych, jeśli to w długiej perspektywie czasowej pomoże Tobie w zarobieniu miliona!

Może zastanawiasz się: jeśli w ciągu 10 lat możliwe jest zarobić 1 milion $ inwestując 10 000 $, może by tak zainwestować jedynie 1000 $ i zarobić 1 milion $? Niestety nie jest to realistyczne, chyba że faktycznie masz fantastyczną wiedzę i wyczucie, oraz nie boisz się ekstremalnego ryzyka. Zarobienie miliona inwestując 1000 $ jest rzeczą niespotykaną. Jesse Livermore dokonał czegoś podobnego, inwestując może 500 akcji i zarabiając na tym około 100 milionów $ w latach 20-ych minionego wieku. Zapomina się jednak, że zbankrutował on kilka razy, i udało mu się wyjść z tej sytuacji tylko dzięki bogatym dobroczyńcom, którzy mu pożyczyli pieniądze. Zanim więc spróbujesz wygrać 1 milion $ inwestując 1000 $, sprawdź, czy w przypadku splajtowania ktoś pożyczy Tobie pieniądze!